Eftir að hafa horft á fund peningastefnunefndar Seðlabankans með efnahags- og viðskiptanefnd fannst mér ég vera neyddur til að skrifa þennan pistil. Ástæðan var að oftsinnis á meðan fundinum stóð var vísað til eða ákveðin hagfræðikenning notuð sem kallast á ensku „loanable funds“ kenningin sem á íslensku mætti e.t.v. þýða sem „kenningin um framboð lánsfjár“.

Þessi kenning er mjög vel þekkt, mjög víða kennd og, það sem er mikilvægast, mjög röng í raunveruleikanum! Notkun hennar snýr raunveruleikanum beinlínis á hvolf og mikilvægi þess að átta sig á því er ólýsanlegt þegar kemur að hagstærðum á borð við vexti, lánsfjárframboð og fjárfestingu.

Hver er kenningin?

Kenningin um framboð lánsfjár er í stuttu máli sú að einhver verður að spara til að einhver annar geti tekið sparnaðinn að láni. Ef Gunnar vill taka 100kr. að láni verður Sigfinnur að spara 100kr. til að Gunnar geti fundið fjármagn til að taka að láni.

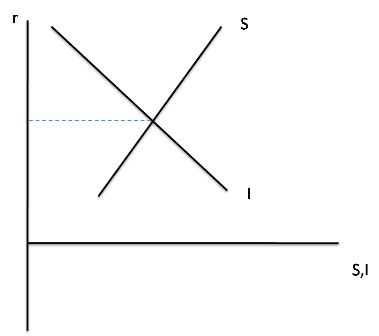

Gunnar og Sigfinnur munu karpa um vextina á fjármagninu uns þeir ná samkomulagi um þá. Þessi míkrósaga af Gunnari og Sigfinni er síðan færð út á hagkerfið allt. Vextir eru þar með markaðslausn og ákvarðaðir af eftirspurn eftir lánsfé og framboði af lánsfé, þ.e. sparnaði. Þá fáum við þessa klassísku mynd (sjá hér að neðan) af framboði (upphallandi lína) og eftirspurn (niðurhallandi lína) á einhverri vöru og hvernig framboð og eftirspurn ákvarða magn og verð viðkomandi vöru, í þessu tilfelli lánsfé – og verð lánsfjár eru vextirnir. Viljum við t.d. lægri vexti verðum við að auka sparnað – það er það sem Pétur Blöndal talaði um á Visi.is í síðustu viku – eða minnka fjárfestingu í hagkerfinu

Þetta er kennt í kennslubókum í hagfræði. Pétur Blöndal og Már Guðmundsson notuðu báðir þessa kenningu þegar þeir ræddu efnahagsmál á fyrrnefndum fundi. Paul Krugman heldur þessari kenningu fram og hefur fengið mikið bágt fyrir.

Gallinn er nefnilega að í raunveruleikanum er þetta rangt.

Framboð lánsfjár í raun og veru

Seðlabanki Englands útskýrði raunveruleikann um framboð lánsfjár á einfaldan máta (bls. 2, mín feitletrun):

Langmest af peningamagn í umferð er í formi bankainnistæðna. En hvaðan bankainnistæður koma er oft á misskilningi byggt. Einn algengur misskilningur er að bankar séu milligönguaðilar sem láni út innistæður sem fólk hefur lagt inn á þá. Samkvæmt þessari kenningu er fjármagn „búið til“ með sparnaði heimila sem bankar „lána út“ til lántaka, til dæmis fyrirtækja sem vilja fjármagna fjárfestingu eða einstaklinga sem vilja kaupa húsnæði.

Sparnaður einn og sér eykur ekki bankainnistæður eða „lánsfjárframboð“ sem bankar geta lánað út. Raunar er það svo að ef bankar eru eingöngu álitnir sem milligönguaðilar [milli sparifjáreiganda og lántaka] er horft framhjá þeirri staðreynd að bankar búa til fjármagn í raunveruleikanum.

Og á bls. 1:

Lánveiting frá banka býr til fjármagn, frekar en að banki taki við sparnaði og láni hann út.

Takið eftir því að lánveiting frá banka býr til fjármagn. Þá er það svo að „sparnaður einn og sér eykur ekki lánsfjárframboð„. Þetta er þveröfugt við það sem haldið er fram í kenningunni um framboð lánsfjár.

Og hvernig ákveða svo bankar hverjum þeir lána?

Sannleikurinn er sá að framboð á fjármagni „getur aðeins verið takmarkað vegna þess að bankar vilja ekki búa til lán frekar en að þeir geti það ekki“ (Rochon, 2012, bls. 296-297, mín feitletrun).

Sé fjármagnið boðið, af bönkunum, á nægilega góðum kjörum (t.d. lágir vextir eða engin þörf á veði) er alltaf hægt að finna lántaka. Augljóst dæmi um slíkt er t.d. fyrir-hruns lánin til hlutabréfakaupa með engri persónulegri áhættu: bankarnir voru til í að búa það fjármagn til fyrir „réttu aðilana“. En enginn sparaði þetta fjármagn áður en það var lánað út, bankarnir bjuggu það til um leið og þeir lánuðu það út. Í dag er öldin önnur: bankarnir vilja ekki lána út eins mikið og þeir gerðu. Þeir hins vegar gætu það ef þeir vildu það.

Vextir og kenningin um framboð lánsfjár

Svo framboð á lánsfjárframboði er ekki háð magni af sparnaði í hagkerfinu heldur vilja bankastofnana til að búa fjármagnið til þegar þær búa til útlán. Eftir stendur að útskýra hvernig vextir eru þá beinlínis óháðir því hversu mikið er sparað í hagkerfinu!

Svarið við því er eftirfarandi: vextir eru ekki háðir því hversu mikið er sparað í hagkerfinu heldur hvernig er sparað.

Þetta er best útskýrt með stuttu dæmi. Ímyndið ykkur að Sigfinnur hér að ofan vilji spara 100kr. Nú hefur hann val um tvo sparnaðarkosti: a) hann lánar Gunnari 100kr. á 5% vöxtum eða b) hann geymir 100kr. undir koddanum.

Kosturinn við a) er að hann fær vexti. En ókosturinn við a) er að Sigfinnur getur ekki notað sparnaðinn sinn – lánið til Gunnars – ef hann þarf á því að halda því það eina sem hann heldur á er skuldabréf útgefið af Gunnari og það er ekki tekið gilt sem fullnaðargreiðsla út í búð. Sigfinnur gæti t.d. misst vinnuna svo hann þyrfti að lifa á sparnaði sínum þar til hann fyndi aðra vinnu. Kosturinn við b) er að Sigfinnur gæti þá notað sparnaðinn sinn til að lifa á honum uns hann fyndi aðra vinnu. En ókosturinn við b) er að hann fær enga vexti.

Sigfinnur verður því að velja og hafna. Ef hann er óviss um framtíðina og vill vera öruggur um að geta notað sparnað sinn hvenær sem honum dettur í hug eða þarf á því að halda þá velur hann kost b) og fær enga vexti. Ef hann er öruggur um að halda vinnunni og lítur á framtíðina almennt bjartsýnum augum velur hann kost a) og fær viðkomandi vexti.

Takið eftir því að vextirnir sem Sigfinnur fær eru ekki háðir því hversu mikið hann sparar heldur hvernig hann sparar.

Hið nákvæmlega sama gildir um hagkerfið allt. Ef fólk er óvisst um framtíðina vill það geta eytt uppsöfnuðum sparnaði sínum hvenær sem því dettur í hug eða þarf á því að halda. Það geymir því sparnaðinn sinn á tékkareikningnum og fær svo gott sem enga vexti í staðinn. Ef það er pottþétt um framtíðina velur það önnur sparnaðar- og fjárfestingaform: það kaupir skulda- og hlutabréf fyrirtækja, það kaupir og byggir hús og fjárfestar byggja verksmiðjur sem munu færa þeim mikinn hagnað – ef vel gengur.

(Ofan á þetta grundvallaratriði um myndun vaxta koma svo reglugerða- og lagaáhrif: ef bankakerfið er gert lagalega skylt að bjóða innlána- og útlánavexti samkvæmt ákvörðun Alþingis þá gerir það það. Það var gert þar til 1986. Ef lífeyrissjóðir eru neyddir til að ná ákveðinni lágmarksávöxtun þá reyna þeir það. Það er gert enn þann dag í dag.)

Afleiðingin fyrir hagkerfið

Keynes var fyrstur til að benda á hvernig vextir mynduðust í grundvallaratriðum. Það var hann sem benti á að það skipti ekki máli hversu mikið væri sparað heldur hvernig væri sparað. Hann áttaði sig líka á því að bankar gætu lánað hverjum sem þeim datt í hug og byggju með því til fjármagnið um leið og lánið var veitt. Hann áttaði sig á því að með því að horfa á þessi atriði saman var vaxtastigið „skilið eftir í lausu lofti“ eins og hann orðaði það: hægt væri að koma böndum á það.

Og það gerði hann. Undir leiðsögn Keynes var vaxtastigið í Bretlandi hægt og rólega lækkað, m.a.s. meðan Bretland var í stríði við Þýskaland. Samkvæmt kenningunni um framboð lánsfjármagns hefðu vextir átt að rjúka upp úr öllu valdi á sama tíma því hið opinbera þurfti að fjármagn stríðsreksturinn. Hið þveröfuga hins vegar gerðist einmitt vegna þess að Keynes vissi hvað hann var að gera.

Myndin hér að neðan lýsir áhrifum efnahagsstefnu Keynes á raun- og nafnvaxtastig í Bretlandi meðan stefnan var virk (gráa svæðið). Stefnunni var hætt þegar Keynes dó árið 1946. Nær samstundis byrjuðu vextir að hækka. (Úr bók Tily, 2010: Keynes Betrayed).

Vilji stjórnvöld lækka vexti á Íslandi er það auðvelt mál og sögulegt dæmi um aðferðina má finna í bresku efnahagslífi.

Svarið er hins vegar klárlega ekki að spara meira: kenningin um framboð lánsfjár er röng og hana ætti því ekki að nota í daglegu tali um efnahagsmál.

Heimild:

Rochon, Lois-Philippe. 2012. Money’s endogeneity, Keynes’s General Theory and beyond. In T. Cate (Ed.), Keyens’s General Theory: Seventy-Five Years Later. Cheltenham: Edward Elgar Publishing Limited.

Olafur Margeirsson

Olafur Margeirsson